百亿私募仓位创年内新高 老牌私募:没有理由悲观

每经记者 杨建每经编辑 兰素英

近日,私募4月成绩相继出炉。

从规模上看,私募排排网的数据显示,20亿~50亿元规模的股票类私募机构在4月的平均收益为3.94%,位居第一;其次是50亿元以上规模的私募,4月的平均收益为3.25%;1亿~10亿元规模的私募的平均收益为3.08%;10亿~20亿元规模的私募以及1亿元规模以下的私募的平均收益均为2.51%。

今年以来,受疫情冲击和外围市场暴跌影响,与市场紧密相关的股票策略产品一度经历至暗时刻,但随着恐慌情绪散去,在投资者偏好不断提高的情况下,股票策略产品也逐步好转,4月份以将近3.8%的平均收益位居八大策略之首。数据显示,截至4月底,证券类私募产品在今年来的平均收益录得2.20%,正收益占比50.91%,整体而言盈亏参半。

《每日经济新闻》记者发现,不少私募看好5月行情,顺势加仓成为主流。

20亿~50亿规模表现最好

今年以来(截至4月底),业绩表现最好的是20亿~50亿元规模的股票类私募机构,平均收益为5.17%。10亿~20亿元规模的私募业绩也不错,平均收益为3.64%;1亿~10亿元规模私募的平均收益为2.82%。相比之下,50亿元规模以上股票私募机构出现微小跌幅,平均收益为-0.58%。

虽然今年以来市场屡遭重挫,但是高收益私募不在少数。市场频繁震荡之下,面对黑天鹅突袭盘桓,依旧诞生了翻倍私募。

私募排排网的数据显示,1亿元以上规模的股票类私募机构收益排名前十中,1亿~10亿元规模的私募机构占据六个席位,包括天益兄弟、赛亚资本、前海厚生资产。

对此,私募排排网研究中心对《每日经济新闻》记者表示,在市场行情相对较好的环境下,大部分股票私募都能追赶普涨行情,不同规模机构的平均收益没有太大的显著差异,而在市场频繁震荡中,由于各规模私募的仓位灵活程度不同,往往彼此间的收益差距相对较大。不过短期业绩具有一定偶然性,真正的业绩能力需要更长的时间进行周期的考察。

百亿私募产品发行量翻倍

私募排排网的统计数据显示,今年前4个月国内证券类私募累计发行新产品4572只,同比2019年实现增长。不过今年前4个月的市场环境与2019年同期不可同日而语。今年1~4月,A股沪指、沪深300均出现了5%左右的下跌,而2019年同期,A股主要股指涨幅均超过了20%。

在整体震荡偏弱的市场环境中,证券类私募的新产品发行情况堪称逆势飘红。统计显示,今年1~4月国内百亿级证券私募机构共计发行416只新产品,较2019年同期的194只增长了114.43%。

部分大型私募机构在今年的新产品发行量出现显著增长。截至5月10日,景林资产今年合计发行了20只私募产品;高毅资产合计发行了23只私募产品;淡水泉投资合计发行了50只私募产品;千合资本合计发行了8只私募产品。《每日经济新闻》注意到,上述百亿私募大佬在去年同期的新产品发行量合计不到20只,最多的是高毅资产,发行了13只,最少的是千合资本,仅发行4只。

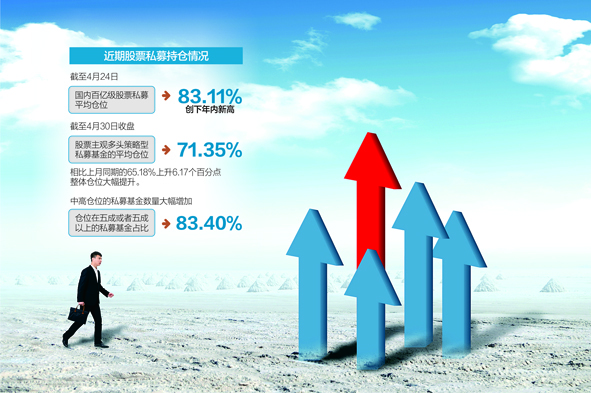

私募排排网最新仓位监测数据显示,截至4月24日,国内百亿级股票私募的平均仓位为83.11%,创下年内新高;截至4月30日收盘,股票主观多头策略型私募基金的平均仓位为71.35%,相比上月同期的65.18%上升6.17个百分点,整体仓位大幅提升。中高仓位的私募基金数量大幅增加,仓位在五成或者五成以上的私募基金占比83.40%。

老牌私募世诚投资在接受《每日经济新闻》记者采访时表示,没有理由悲观看待短期市场表现。在行业策略方面,景气上行的板块会是更好选择。今年有3个事件将贯穿整个5月份:首先是REITs新政,市场情绪可借此获得提升,至少针对相关板块比如基建;其次是5月下旬召开的会议,在此非常时期,市场对于相应的定调以及政策、财政赤字预算、财政支出的具体投向如新基建等充满期待。第三就是创业板新政征求意见稿的反馈将于5月底截止,在此前后市场对于科技成长的信心也将得到有效支撑。基于“全球复工+政策友好+基本面改善”的逻辑,市场有望维持震荡上行。

图片来源:摄图网图