7个月净赚逾300亿美元!苹果拯救巴菲特?现在他又大举抄底美国银行,分析师表示“看不懂”

每经编辑 杜宇

对于伯克希尔哈撒韦董事长兼首席执行官、“股神”沃伦-巴菲特(Warren Buffett)来说,至少到目前为止,今年是糟糕的一年。但是,他对标普500指数成分股中的大赢家苹果公司拥有巨额持股,却足以弥补一年以来的失误。

随着苹果股价迭创新高且市值站上1.89万亿美元,巴菲特持有的苹果股票价值超过1000亿美元,这意味着过去7个月巴菲特在“苹果”身上净赚逾300亿美元。

值得注意的是,7月20日到8月4日期间,每一个交易日,“股神”巴菲特都在增持美国银行股票。就在这个日期前后,巴菲特恐慌性抛售了对航空公司的持股。

苹果“拯救”巴菲特?

近期苹果股价持续飙涨令巴菲特轻轻松松在过去7个月“坐享”逾300亿美元收益。如今的伯克希尔哈撒韦持有的苹果公司股票市值超过1000亿美元。

据21世纪经济报道,多家华尔街投资机构通过跟踪分析伯克希尔哈撒韦近期持仓变化发现,5月初巴菲特提前清空航空股后,转而增持了苹果公司股票与看涨期权,因此巴菲特并未错失5月以来美股大幅反弹收益,反而因为调仓增持苹果公司获得更高回报。毕竟,近期美国疫情扩散令航空股在过去两个月波动剧烈,吞噬了此前部分涨幅。

韦德布什证券公司(Wedbush Securitie)策略分析师丹-艾维斯(Dan Ives)表示,在伯克希尔哈撒韦的前五大重仓股里,今年以来只有苹果公司股价涨幅超过10%。相比而言,其他重仓股令巴菲特损失不小——除了美国银行股价下跌约30%令伯克希尔哈撒韦损失逾百亿美元,可口可乐持仓损失约40亿美元,美国运通持仓也造成约50亿美元损失,所幸的是,靠着苹果公司的逾300亿美元收益,这些股票的市值损失缺口均被“填补”。

“巴菲特多次对外表示,苹果是一家消费品公司,而不是科技公司——只要消费者购买苹果手机,就会继续购买一系列产品和服务。”他指出。此次巴菲特显然是歪打正着——正是这只被巴菲特视为“消费公司”的科技股在过去3个月受到投资者强烈追捧,才让他终于实现业绩翻身与自我救赎。

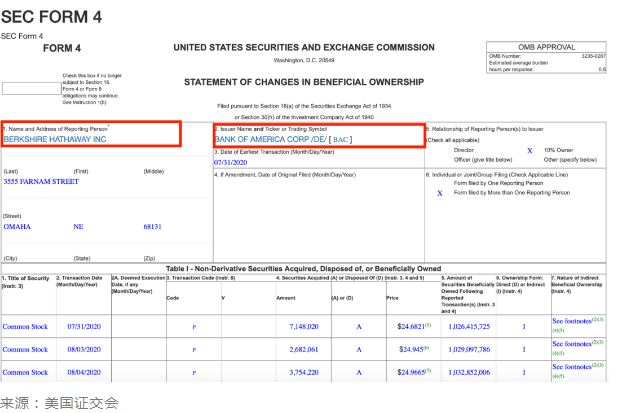

巴菲特大买银行股

美国证交会(SEC)8月5日披露的信息显示,巴菲特旗下伯克希尔哈撒韦公司在7月31日、8月3日、8月4日三度增持美国银行股票,斥资约3.37亿美元。

7月20日以来,巴菲特共计花费20.59亿美元买入美国银行股票,7月20日到8月4日期间,每一个交易日都在增持。

数据来源:中国证券报根据美国证交会披露整理

据21世纪经济报道,多数华尔街投资机构对此直呼“看不懂”。毕竟,疫情持续扩散导致越来越多美国企业陷入破产重组泥潭,触发美国银行业坏账率趋于上涨并吞噬大量利润,导致众多投资机构纷纷对银行股“用脚投票”,何况疫情冲击很可能令美联储继续施压美国银行业不得回购股票或利润分红,令银行股投资吸引力进一步削弱。

值得注意的是,巴菲特自己也注意到这个问题,今年以来减持了多只美国金融股。据伯克希尔哈撒韦最新披露的13F报告显示,其一季度减持高盛股票逾1100万股,减持幅度高达84%,目前仅持有190万股高盛股票,此外伯克希尔哈撒韦还减持了180万摩根大通股票。

SEC披露的数据显示,4-5月期间伯克希尔哈撒韦又分别减持纽约梅隆银行和美国合众银行股票。

A股银行股的春天来了吗

8月4日,A股银行股迎来一波反弹。中证银行指数上涨2.55%。机构认为,当前A股银行股确实比较便宜,但银行盈利承压,宜谨慎,可以关注四季度的估值切换机会。

天风证券廖志明表示,资管新规过渡期延长体现监管相对宽松环境,或令今年内表外理财带来波动。当前A股银行(中信)指数仅0.71倍PB,为历史低位。8月上市银行中报将陆续披露,短期静待中报落地,建议关注四季度估值切换机会。

新时代证券表示,二季度公募基金对银行板块进行了减持,重仓银行股比例下降至2.28%,其中,邮储银行、农业银行、民生银行、兴业银行、中国银行遭公募基金减持,加仓了杭州银行、宁波银行、上海银行、成都银行。建议投资者关注高管增持比重较高、业务转型速度较快的城商行和农商行。

每日经济新闻综合21世纪经济报道、中国证券报

封面图片来源:视觉中国