2021年电动车股票真有“牛市女王”说的那么好吗?

编者按:本文来自微信公众号“十一车”(ID:autoknows),作者:金融街老李,36氪经授权发布。

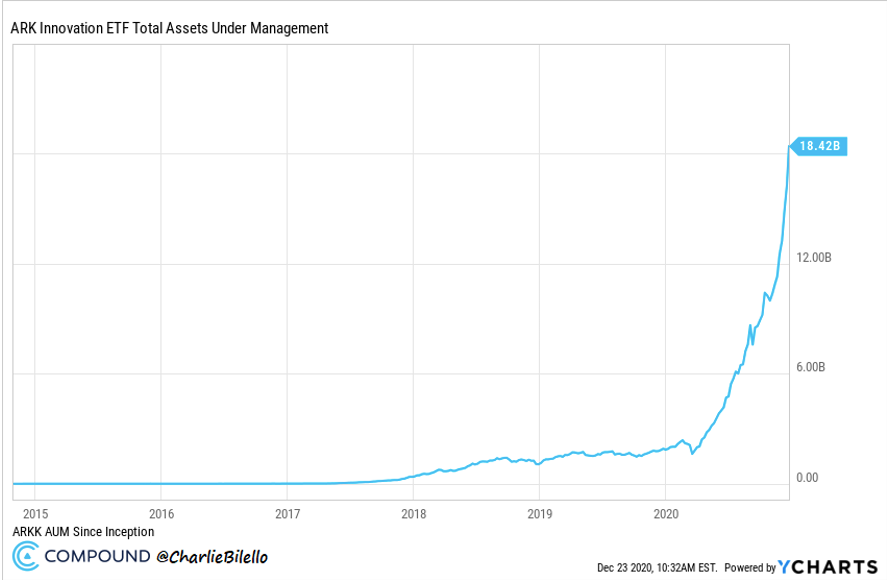

在押中了特斯拉和比特币之后,过去的一年,美国著名投资人凯瑟琳·伍德带领的ARK资管规模暴涨了11倍,成为了现象级ETF,伍德也被投资者们称为“牛市女王”,其看好的领域已经成为重要的投资风向标。

近期,伍德团队发布了2021年投资展望,新的一年里她仍然Pick电动汽车,并预测电动汽车的销量将从2020年的220万辆大幅增长20倍,在2025年达到4000万辆,作为牛市散户,我们更关注的是,2021年电动车股票还能买吗?

2020年的新能源车概念股让大家“爱恨交加”,“爱”是因为我们自己的股票基金赚了很多钱,“恨”是因为这些概念股涨幅太快,不想落袋为安却又不敢加码。划重点,去年电动车投资主要有两条主线,一条是泛特斯拉概念及产业链,风向标是美股特斯拉,参照对象是蔚来、小鹏以及国内的特斯拉产业链概念股,另一条是锂电池产业链,风向标是宁德时代,参照对象是国轩高科、亿纬锂能以及更上游的赣锋锂业等数十只概念股,2021年的电动车潜力股,大概率还是这些,而风险是涨幅。

要问2021的涨幅,就要看当下,估值一万亿美金的特斯拉高不高?估值一万亿人民币的宁德时代高不高?许多人会提到电动车的长远潜力、燃油车禁售等等,但这些都太大太空太缥缈,我们要思考当下的估值是不是合理的,逻辑是什么,才能帮助我们判断能不能买今年的股票。按照二级市场的估值逻辑,股票的估值是预期,影响估值的三大要素现金流、成长性和风险性都是预期决定的。

去年全球低利率和高流动性的宏观环境下,新能源车企的估值从过往的“明年预期”变成了“未来预期”,因此特斯拉和宁德时代的高估值,对应的不是明年预期而是未来预期。市场认可了电动汽车的方向后,特斯拉和宁德时代的“未来预期”就变得非常值钱,特斯拉按照“车企的营收+科技股的利润率”来估值,而宁德时代是按照“垄断护城河+创业板风向标”来估值,这种预期导致了特斯拉的市值超过了丰田和大众汽车的总和,宁德时代的市值遥遥领先创业板。

在特斯拉和宁德时代的锚定效应下,其参照公司和产业链企业的估值也对应升高,理想和小鹏以略高于特斯拉的P/S上市,因为基于特斯拉的发展路径,市场对优秀的后来者有了明确的预期,而亿纬锂能也从原来消费电池的估值体系中走出来,迈入动力电池的估值体系,让市场重新定价。

未来预期能兑现多少预期兑现通俗讲就是今年或者未来五年电动车能卖多少?这是大家都感兴趣的问题,也许说完了会被市场打脸,但这个问题的确非常重要,它直接影响了今年的涨幅。按照“牛市女王”的逻辑,到2025年,全球新能源汽车销量将达到4000万辆,增长约20倍,4000万辆是什么概念,2020年全球乘用车市场总销量也才8000万辆上下,按这个比例,到2025年,新能源乘用车的渗透率至少达到50%,资本的逻辑相对乐观,但在产业逻辑下,这是一个难以达到的数字。

目前全球新能源汽车市场的风向标是中国和欧洲,国内新能源汽车市场主要集中在低端和高端两个领域,尽管五菱宏光MINIEV上量很快,但这种车型并没有预期兑现价值,具有高兑现价值的车型仍然是特斯拉 Model3、蔚来ES 6等中高端纯电动车。

展望2021年,我们有理由相信特斯拉在中国市场能销售50万辆,但特斯拉近几年在华的上限也就是50万辆,国内产能就这么多,而蔚来、小鹏等企业无论是产能还是需求,都没有特斯拉这种弹性上量的能力,10万/年的目标已经是极限,而传统豪华品牌更惨,三年内也没有拿得出手的电动车产品。

欧洲市场也存在和中国同样的问题,特斯拉在欧洲的产能远不如中国,供应链也不如中国,短期内没有上量的能力。欧洲的用户喜欢购买大众ID.3等中小型车,这些欧洲畅销电动车型,虽然比宏光MINIEV价值高,但其自动驾驶和软件能力远不如特斯拉好讲故事,难以划入科技企业的范畴,同时,欧洲没有蔚来、小鹏等新势力,中高端车型兑现能力非常有限,无法满足资本市场的预期。

虽然特斯拉、蔚来、比亚迪等企业的一系列产品证明了电动汽车的潜力,但要实现上量,只能寄希望于特斯拉和中国新势力快速释放产能,同时大众的MEB平台车型在中国和欧洲产生较好的市场反应,但不管是中国还是欧洲,想在2021年兑现2020年的估值,显然是不可能的,而面向2025的4000万辆目标,也非常遥远,但这并不意味着2021年新能源车不涨了。

2021年如何把握赚钱机会?2020年以来,资本市场经常讲,随着A股全面注册制和退市机制的到来,属于房地产的时代终将过去,振兴资本市场、调整经济结构和优化家庭资产配置已经成为国家战略,也是这一个十年的确定性趋势,价值投资者在A股博弈中将逐步占优,A股长牛慢牛发展格局一定会形成,其回报率将大概率跑赢房地产投资,这种说法固然是正确的,但散户更需要的是明确的投资策略,买什么,在哪里买,拿多久。

2021年的市场流动性依然张弛有度,仍是低利率时代,面对债券利息的固定收益和股票基金的主动型投资,大部分人会选择后者,当固定收益下降,那么资金就会主动流向股票市场,因此股票不必便宜就能吸引买家,而那些具备高增长潜力的股票,买家还会蜂拥而入。纵观全球二级市场,除了疫情时期推动的医药医疗和消费抱团股,最好的赛道便是智能电动汽车。

如果是全球投资者,未来很长时间内,美股的智能汽车产业链企业都是好买点,包括整车领域的特斯拉、传感器的Velodyne和Luminar,以及半导体领域的英伟达、安森美等等,而港股作为估值洼地,尽管在今年会有较高的投资价值,但在智能驾驶领域并没有太好的投资标的,A股的智能化领域也是如此。

因此,2021年的智能电动汽车赛道,资金能选择的大概率还是电动化,但由于目前涨的太高,在两会行情后,存在一定的回撤风险。从长期看,电动化的两条主线,仍然有上涨的空间,但很难再出现2020年的涨幅,从策略上讲,购买主动型新能源车基金是更为稳妥的办法。

后疫情时代,中国社会出现了较大的变革,包括行业的变革,一些行业在慢慢消失,一些新行业如雨后春笋,企业的整合也在进一步加速,龙头效应越来越强。资源再分配也推动了中国社会群体进一步分化,一部分人在慢慢落入中等收入陷阱。当前,资金已经变成了企业和个人的核心竞争力,只有把收入确定性放在第一位,把资金基盘做大,才能降低投资的风险,在降低预期过程中,建立穿越牛熊的能力。