许可:网络支付垄断的真与伪

最近,网络支付行业潜流涌动:从银行主导的开放平台到二维码互联互通,再到央行“数字货币和电子支付工具”(DCEP),种种举措似乎都或多或少、或明或暗地呼应了一种声音——“打破网络支付垄断”。“打破垄断”的主张鼓舞人心,因为没有人喜欢垄断,垄断往往意味着更高的价格、更差的商品和不太好的服务。不过,在表达情绪和采取行动之间,尚有理性思考的空间。而在一片喧嚣中,恰恰需要平心静气地问一句:何为“垄断”?网络支付行业究竟是否存在垄断?

“垄断”的误解与澄清

“围绕着资本主义和竞争的含义,有着无数的误解和神话。可在人们对‘垄断’的巨大混淆面前,它们都显得相形见绌。”经济教育基金会主席理查德·艾伯林教授的这句话充分说明了理解“垄断”的困难。

其实,“垄断”的原初含义很浅显。英文的垄断(monopoly)一词源自古希腊文mono,意思是单一的,poly意思则是占有,因而“垄断”意味着在某个特定时期,唯一卖家或买家独占市场。容易相见,独占者可以操纵总供给或总需求影响价格,攫取垄断利润。但是,生活并不像教科书那么简单,就像完全竞争不存在一样,绝对的独占在世间亦凤毛麟角。在面对不那么标准的“垄断”时,立法者就不得做一系列的限定,发现真正的“垄断者”。另一方面,随着对“垄断”研究的深入,人们日益认识到:垄断并不全是坏事。独到的资源和独到的资源利用方式,是垄断;成功的胜者拥有市场权力,也是垄断。恰如周其仁教授所言:“如果笼统反对一切垄断,发展成不分青红皂白地反对一切大公司、反对一切市场赢家、反对任何情况下市场份额的寡占和独占,甚至反对创新领先,那就变成反对产权、反对市场竞争、反对技术进步和反对经济增长。”

为防止累及无辜,自1890年《谢尔曼法》以来,世界各国逐渐发展出一套缜密系统的方法论,将应当打破的“坏垄断”与应当容忍的“好垄断”识别出来,我国《反垄断法》亦不例外。简而言之,坏垄断的认定要经过三道关卡:(1)市场结构上是否构成市场支配地位?(2)是否存在损害竞争的垄断行为?(3)相关垄断行为是否存在正当理由?一言以蔽之,我国《反垄断法》并不反对经营者具有市场支配地位,反对的恰恰是经营者滥用市场支配地位的不正当垄断行为。

网络支付垄断认定:难过首关

市场结构是网络支付垄断认定的第一道关卡。易观发布的《中国第三方支付、移动支付市场季度监测报告》显示,2019年第4季度,支付宝占据54.6%的市场份额,财付通占据39.0%的市场份额,二者合计高达93.6%,占据绝对主导的地位。很多人由此得出:我国网络支付市场已经形成“双头垄断”的格局。

但且慢,这种根据市场份额直接推导出网络支付行业居于市场支配地位的做法,首先忽略了在我国《反垄断法》中,一定的市场份额在支配地位认定上仅有“推定”的效果,其结果是可推翻、可改变的。更重要的是,市场份额的计算应建立在一个必须厘清的前提上:你所说的市场份额到底是什么“市场”的份额?在《反垄断法》中,这一对市场的界定便是“相关市场”(relevant market)分析。

任何竞争都发生在特定的市场范围之内。“相关市场”就是相互施加竞争约束(competitive constraint)的同类产品或密切替代产品所在的时空范围。根据《国务院反垄断委员会关于相关市场界定的指南》第四条规定,界定相关市场的主要方法是替代性分析。据此,网络支付相关市场的范围将取决于网络支付服务的可替代程度。那么,哪些是网络支付的同类服务和替代服务呢?

从消费者需求替代的角度出发,在网络购物、水电气视暖线上缴费、航空旅行、网络游戏等线上支付的场景中,第三方支付机构提供的网络支付和银行提供的网络支付是同类或相互替代的服务。以京东商城为例,在其支付页面上,银行卡付款、Apply Pay、微信支付从上到下依次排开,任君选择。而在线下面对面支付的场景中,二维码扫码支付和银行卡国际组织以及基于银行卡各种介质模式的NFC移动支付产品(如Apple pay、Huawei pay)都是同类或相互替代的服务。在每人每天使用手机超过6小时的数字时代,不少人肯定遇到过结账时手机没电的窘境,在吃过几次苦头后,我把一张信用卡长期放在手机套里,以备不时之需。在这里,我们暂不考虑庞大的线下市场,先把“线上移动支付市场”作为“相关市场”,估算一下最窄意义上的市场结构。

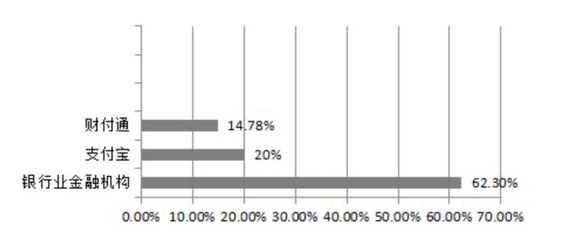

《中国支付清算发展报告2019》显示,2018年,全国银行业金融机构共处理线上移动支付业务605.31亿笔,金额277.38万亿元。非银行支付机构共发生线上移动支付业务4722.83亿笔,金额167.89万亿元。其中,支付宝、财付通在整个线上移动支付市场中的市场份额,不过是20%和14.78%。显然,如果对“相关支付市场”做更准确的界定,把非移动的互联网支付和线下支付纳入其中,该市场的集中度必将进一步大幅度降低。

数据来源:《中国支付清算发展报告2019》

数据来源:《中国支付清算发展报告2019》

所以,与其说网络支付市场是高度集中的,不如说第三方支付市场是高度集中的。而第三方支付市场又与电子支付市场、网上支付市场、非现金支付市场存在交叉关系,其本身并不构成一个独立的“相关市场”。故此,以“第三方支付”为基础的市场结构分析,无异于盲人摸象。既然网络支付市场中根本没有占据市场支配性地位的企业,后面的垄断行为认定更无从谈起。

回到反垄断的初心

如果说针对单一独占企业的敌意催生了早期反垄断法,那么当代反垄断法已经从“反对独占”演化到了“维护竞争”,人们已普遍认识到,单纯地摧毁大企业并不符合市场经济规律,禁止和惩处破坏竞争的行为,进而提升消费者集体福利,才是反垄断法的真正价值。正因如此,世界上绝大部分国家都将“反垄断法”命名为“反限制竞争法”或“竞争法”。

从反垄断的初心出发,当我们问:网络支付垄断是否存在时,根本上是问:相关企业是否阻碍、影响了其他经营者进入市场?是否控制服务价格和交易条件,损害了消费者利益?二者的答案,可能都是否定的。就第一个问题而言,网络支付行业护城河狭窄,易攻难守,还面临着其他市场竞争者的跨界突袭。以财付通为例,凭借着腾讯社交网络的粘性,在短短两年里就从无到有,占据了第三方支付的半壁江山。在200多家支付机构中,拉卡拉和汇付天下先后成功上市,证明了资本市场对其发展前景的认可。同样,银联“云闪付”也在两年时间内积累了超过2.2亿用户,移动NFC的发展窗口依然敞开。更重要的是,财付通、蚂蚁金服等金融科技公司入局,发挥了鲶鱼效应,推动了我国银行业的数字化转型,招商银行、建设银行、浦发银行、兴业银行、百信银行、新网银行大力践行的开放银行战略即是明证。就第二个问题而言,在用户“多归属性”的前提下,用户完全能够在银行卡、电子钱包以及未来的数字货币等多种支付工具中零成本切换,无论是支付宝,还是财付通都不具备设定价格的能力——只要价格抬高,消费者就会用脚投票。以本人为例,在财付通对银行转账收费之前,我每个月都是用微信钱包还信用卡。可一旦收费,我马上转向了免费的“云闪付”。不仅如此,在迅速迭代的信息技术和商业模式背景下,我国的网络支付企业不得不推陈出新,维持全球最低支付费用,并不断提升客户满意度。

总之,作为高度依赖技术、监管和商业模式的行业,我国网络支付市场的格局瞬息万变,随机涌现的创新时刻挑战着既有在位者,使之栗栗惕惕,以变化应对变化,才不至被市场淘汰。

警惕以反垄断为名实施垄断

众所周知,反垄断法保护竞争,而非保护竞争者。然而,由于反垄断的巨大威力和广泛感召力,反垄断有可能反转成打击竞争对手,争取自身不当利益的利器。对美国反垄断法执法的统计表明,截至1990年代,私人提起的反垄断诉讼是政府的20倍,其中大部分兴讼的案件都是为了阻碍而非促进竞争。正如弗吉尼亚经济学派所揭示的:有一种幼稚的观念认为,反垄断法是自由竞争的堡垒,可事实上,反垄断往往是由私人利益而非公众利益所主导的。

因此,在我国网络支付垄断的讨论中,我们一方面要坚定地识别和规制真正的垄断者,另一方面也要警惕反垄断背离初心,走向反面。不幸的是,二维码互联互通恰恰暗藏这种危险。

作为增强网络支付领域竞争、便利消费者的措施,二维码互联互通在2019年央行《金融科技(FinTech)发展规划(2019-2021年)》被提出。不过,魔鬼都在细节中,如何落实互联互通才是关键所在。对此,目前有三种途径:一为“聚合”,即第四方通过自身技术与服务的集成,将多种网络支付方式整合集中,为用户提供统一的平台和后台管理系统;二为“转接”,即由银联和第三方支付机构相互开启白名单,将彼此纳入自身的收单体系,从而在不改变独立性的基础上实现兼容;三为“统一”,即通过统一的账号系统和统一码制标准,实现以单一节点为中心的互联互通。毋庸讳言,以上三者各有利弊。而在最终的方案落实上,除了技术优劣之外,更要考虑可能的技术标准垄断后果。

近年来,技术对经济的影响与日俱增,“技术专利化、专利标准化、标准垄断化”作为企业增强竞争力和扩大市场控制力的重要策略而被竞相采用。研究表明,由政府推行的技术标准在“网络效应”、“锁定效应”的加持下,极易成为排斥竞争、限制市场进入自由的“行政垄断”。而正如周其仁教授所洞见的:反垄断的要害恰恰是消除市场禁入。为此,在二维码互联互通的技术标准选择上,应坚持市场中性、多方参与、公平竞争的原则,在相互磨合与行业自律的基础上,作出贴合市场需求、顺应技术进步的最优方案,切切避免“播下龙种,收获跳蚤”的窘境。

作为数字经济的金融基础设施,网络支付不但是国家经济金融的血脉,也是我国电子商务和数字生活的基础,还是中国参与数字经济全球竞争的重要力量。我们应深刻理解网络支付的颠覆性创新与动态性竞争特征,其垄断判定当秉持灵活、宽容的标准与全面、动态的考量,从而以消费者权益保护为基线,充分激活因金融抑制政策而蛰伏的发展潜能。

(本文作者:许可 对外经济贸易大学数字经济与法律创新研究中心执行主任)